par Christophe Morel, Chef économiste chez Groupama AM

En préambule, il convient de rester très humble dans l’estimation des conséquences économiques de la guerre en Ukraine. En effet, les impacts dépendent pour une large mesure de l’évolution du prix des matières premières, très volatiles, et de la situation géopolitique, elle-même très incertaine.

En termes de méthode d’analyse, nous suggérons de distinguer les impacts de premier tour, à savoir sur les prochains mois, des effets de second tour après une stabilisation de la situation géopolitique. Cette stabilisation ne correspond pas forcément à la fin du conflit qui va probablement durer, mais à un moment où l’escalade est suspendue.

- Les impacts de 1er tour : un « épisode de stagflation »

Le risque économique transite via trois canaux : le canal commercial (les sanctions économiques), le canal des incertitudes (confiance des agents économiques et conditions financières) et surtout, le canal des matières premières (pétrole, gaz et produits agricoles). Nos estimations reposent sur le choix méthodologique de retenir l’hypothèse d’une forte élasticité de la croissance économique aux variations du prix des matières premières. Cette hypothèse traduit à la fois le fait que la hausse des prix est simultanée sur toutes les matières premières et le fait que ces hausses constituent des « chocs » et non des augmentations progressives.

Sur la base du cours actuel des matières premières (prix du Brent à 115USD) et des tensions sur les conditions financières, nous estimons que la crise ukrainienne coûte d’ores-et-déjà 1,5% de croissance à la Zone euro en 2022[1]. Dans le cas d’un scénario plus adverse intégrant une hausse supplémentaire du baril de pétrole (à 130 USD) et surtout, une détérioration plus prononcée des conditions financières (équivalente à celle du printemps 2020), la croissance européenne subirait un ralentissement plus marqué de l’ordre de 3% de PIB. Dit autrement, si cette crise géopolitique ne provoque une récession sur la croissance annuelle, une séquence négative au second semestre est tout à fait possible. La hausse combinée du cours du pétrole et des produits agricoles nous conduit d’ores-et-déjà à envisager une inflation en Zone euro à 5.5% en 2022 et à 3% en 2023. La combinaison d’un ralentissement de la croissance avec une hausse de l’inflation conduit à évoquer un « épisode de stagflation ».

La crise ukrainienne est d’abord un défi pour l’Europe. A ce stade, les États-Unis sont beaucoup moins affectés par le canal des matières premières en raison de leur quasi-indépendance stratégique : la production de pétrole est désormais aussi forte que la consommation. La hausse du prix du pétrole et du gaz coûte environ 0,5% de PIB, ce qui ramène désormais la croissance américaine en 2022 à 3.5%. Cependant, cette croissance sera beaucoup plus affectée en cas de détérioration des conditions financières via les « effets richesses » : en effet, les données mensuelles de consommation sont très vulnérables aux variations boursières. Nous réhaussons également notre prévision sur l’inflation aux États-Unis à 6.5% en 2022 et 4.5% en 2023.

2. Les impacts de 2nd tour : « alternance de reflation et de stagflation »

2.1 Ne pas sous-estimer les ressorts de la croissance

Une fois le climat géopolitique stabilisé, la croissance rebondira portée par 3 leviers : i)le besoin de reconstituer des stocks historiquement très bas, ii) les soutiens publics qui donnent une impulsion à l’investissement privé et iii) les réserves d’épargne notamment chez le consommateur américain (2500 milliards USD), consommateur en dernier ressort dans l’économie mondiale.

Au-delà des soutiens conjoncturels, il ne faut pas non plus négliger le fait que les crises sont des accélérateurs de transformations, singulièrement en Europe. En effet, le Covid a accéléré la solidarité fiscale et la transition environnementale. La crise géopolitique actuelle relance l’indépendance stratégique (énergétique et défense). Ainsi, le « quoi qu’il en coûte » va se poursuivre, que ce soit dans les secteurs de la santé, de la transition environnementale, de l’éducation et désormais de la sécurité énergétique et militaire.

2.2. La crise géopolitique provoque une pression supplémentaire sur les prix

Les tensions sur les chaînes d’approvisionnement mondiales ont fortement contribué à la hausse de l’inflation sur les 18 derniers mois. Entre la situation géopolitique et la situation sanitaire en Chine, ces tensions resteront élevées. D’ailleurs, le coût des frets maritime et aérien, ainsi que les composantes « délais de livraison » des enquêtes de conjoncture restent tendus suggérant des pénuries toujours fortes.

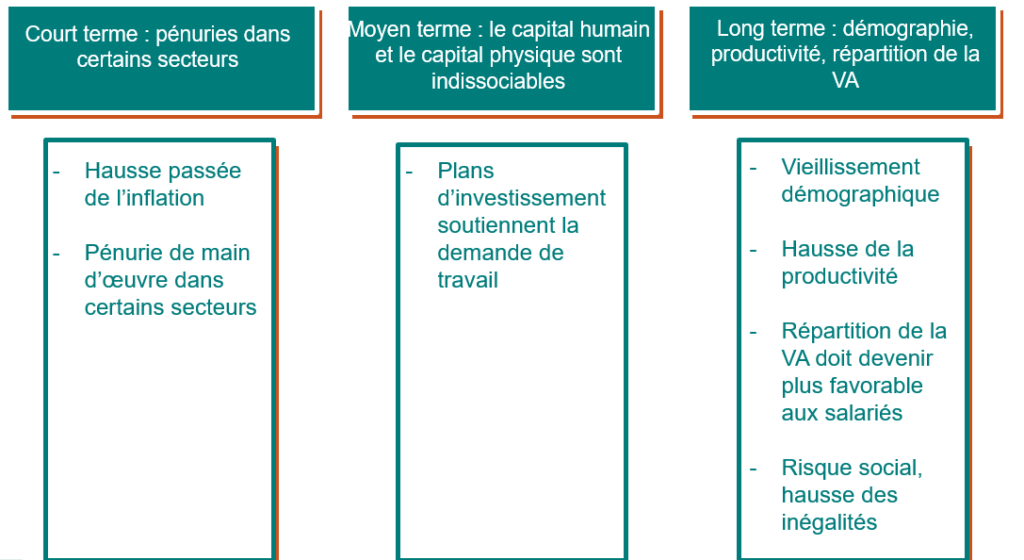

Au-delà des goulets d’étranglement, nous considérons que l’inflation salariale est durable, à la fois pour des raisons cycliques et structurelles (cf. tableau ci-dessous).

Les tensions sur le marché du travail apparaissent en Europe. Elles sont historiquement élevées aux États-Unis avec une demande de travail des entreprises désormais très supérieure à l’offre de travail. Tant que cette tension persiste, l’inflation salariale aux États-Unis doit se maintenir à un rythme annuel d’au moins 5%.

Dans un deuxième temps, ce choc supplémentaire sur les prix constitue un risque sur la croissance, singulièrement aux États-Unis :

- D’abord, il alimente la « boucle prix-salaire » qui provoquera un squeezesur les marges des entreprises américaines en 2023.

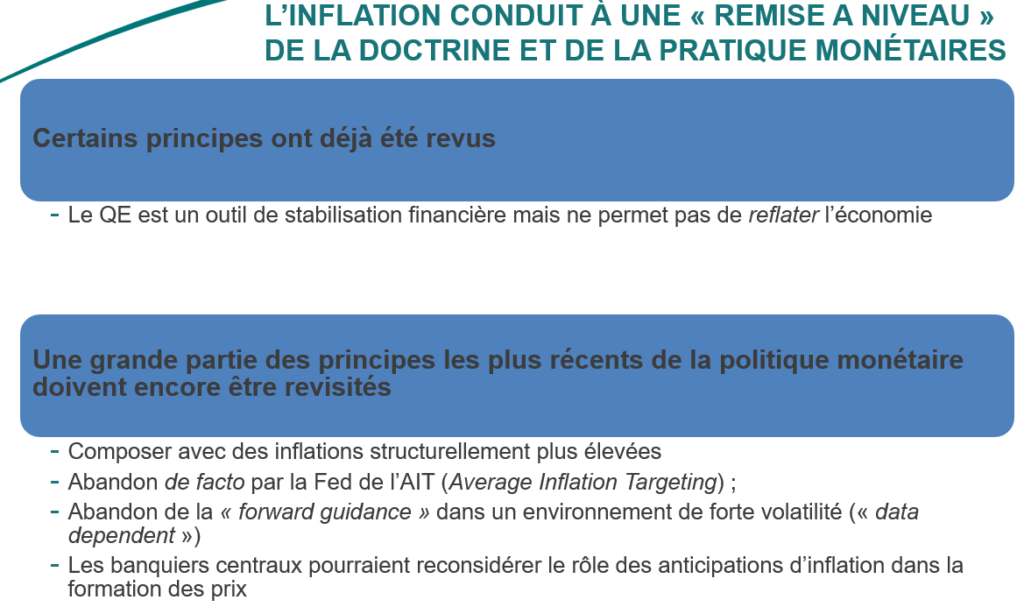

- Ensuite, dans un environnement de rareté (matières premières, main d’œuvre), ce choc de prix réhausse encore les anticipations d’inflation. Les banques centrales ajusteront leur « logiciel » sur la politique monétaire de façon pragmatique (cf. tableau ci-dessous), mais elles seront quand même obligées de reprendre et/ou d’accélérer le resserrement monétaire. Les banques centrales reconnaissent que leur marge de manœuvre est plus limitée face à un choc d’offre. Néanmoins, elles considèrent – peut-être à tort – qu’elles doivent et peuvent agir lorsque les anticipations d’inflation remontent afin d’empêcher des effets de second tour sur l’inflation.

En premier tour, la crise géopolitique est un défi pour l’Europe. En deuxième tour, elle l’est davantage pour les États-Unis en raison de la boucle « prix-salaires » et du défi de normalisation monétaire auquel sera confrontée la Fed.

Plus structurellement, les transitions (environnementale, démographique, géopolitique) confirment notre scénario d’un régime d’inflation durablement élevé. Ces transitions sont par définition inflationniste.

S’agissant des croissances, elles passeront par des périodes de « Stop & Go » avec des « stop » en raison de l’inflation et de la normalisation monétaire, et des « go » en lien avec le soutien des plans d’investissement publics.

Au total, les pays développés alterneront des périodes de reflation avec des phases de stagflation. La question de la stagflation reviendra donc régulièrement.