par Abbas Barkhordar et Richard Sennitt, Gérants actions asiatiques chez Schroders

La réponse de l’Asie face à la pandémie a profité à la région en 2020. Toutefois, un risque de formation de bulles persiste dans certains domaines, ce qui devra pousser les investisseurs à faire preuve de souplesse dans leur sélection de titres.

Malgré les turbulences que la pandémie de Covid-19 a causées à travers le monde, les marchés boursiers ont été globalement bien orientés en 2020, et la région Asie hors Japon n’a pas fait exception.

En effet, à bien des égards, la région a été la première touchée par la pandémie et la première à en sortir, la maîtrise du virus dans de nombreux pays ayant permis une reprise de l’activité économique plus rapide qu’ailleurs dans le monde.

Des performances contrastées entre les pays et les secteurs

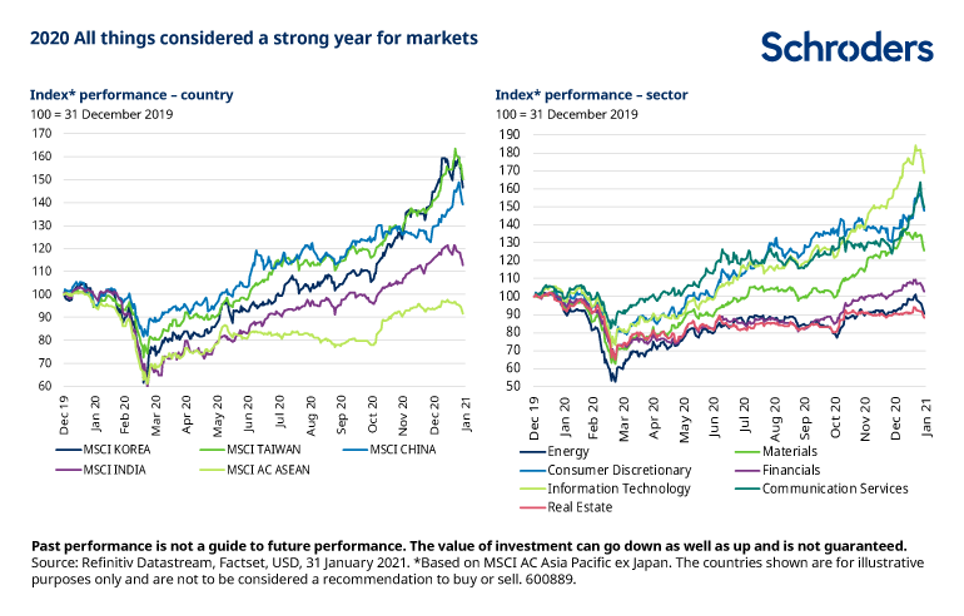

Si l’Asie s’est globalement bien comportée, la divergence de performance entre les différents secteurs et régions est néanmoins frappante. Les pays d’Asie du Nord (Chine, Corée du Sud, Taïwan), qui ont globalement le mieux réussi à contenir la pandémie, ont surperformé les marchés actions indiens et de l’ASEAN.

Sur le plan sectoriel, la forte demande en services numériques et équipements informatiques destinés au télétravail a permis aux actions des fournisseurs de semi-conducteurs et d’autres sociétés technologiques de se distinguer. Parmi ceux ayant réussi à tirer leur épingle du jeu dans le contexte de pandémie figurent le commerce électronique, qui fait partie du secteur de la consommation cyclique, et les services de communication. Les entreprises opérant dans ces domaines se trouvent généralement en Asie du Nord, contribuant ainsi à la bonne performance des pays de cette région.

En revanche, les secteurs traditionnellement sensibles à l’économie, tels que l’énergie et la finance, sont restés en retrait. Ces secteurs ont en général une plus grande importance sur les marchés d’ Asie du Sud et du Sud-Est.

Au cours de l’année 2020, l’optimisme quant à la reprise rapide de l’économie a été conforté par l’annonce de la découverte de vaccins efficaces ainsi que par les mesures massives de soutien budgétaire et monétaire des gouvernements et des banques centrales. Ces facteurs continuent de soutenir les marchés en 2021.

Des prévisions de bénéfices élevées mais réalisables

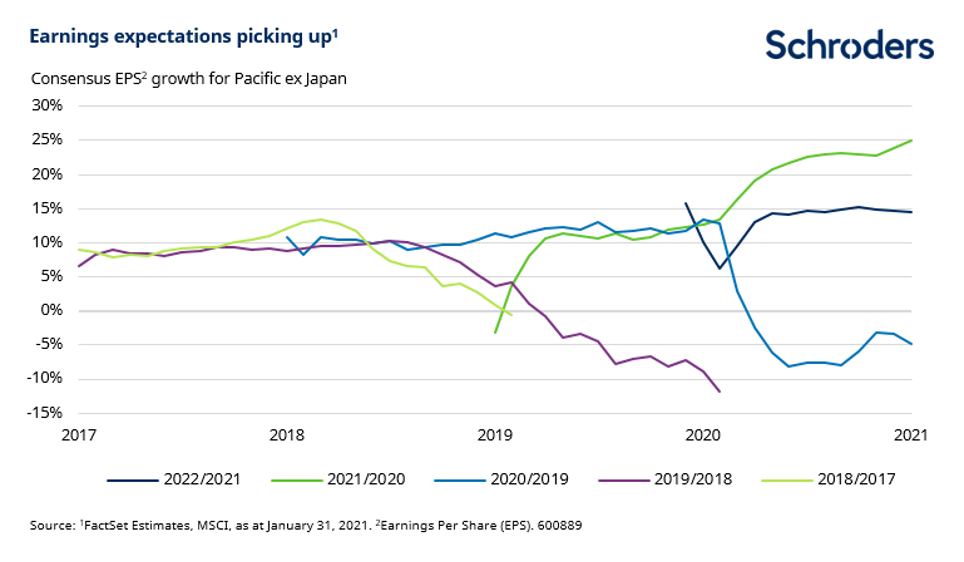

En réaction au rebond des cours, les actions semblent désormais plus chères. Elles se négocient bien au-dessus de leurs moyennes à long terme, tout du moins lorsqu’elles sont évaluées par rapport aux bénéfices et valeurs comptables historiques (la valeur comptable d’une entreprise est égale à la somme de ses actifs moins son passif). Cela suggère l’anticipation d’une reprise plutôt solide des bénéfices de la part des marchés.

En effet, les anticipations de consensus concernant les bénéfices des entreprises ont été fortement revues à la hausse, et ce à mesure que la confiance dans la reprise économique et le déploiement des vaccins s’est renforcée. Pour la région Asie hors Japon, le marché table sur une croissance des bénéfices d’environ 25 % cette année par rapport à 2020, et sur une croissance de 15 % pour l’an prochain.

Nous ne pensons pas que ces chiffres soient exagérés. Toutefois, ils dépendent en grande partie de l’évolution de la pandémie, et notamment de la manière dont les pays vont réagir face à l’apparition de nouveaux variants du virus. Ces prévisions de bénéfices pourraient donc contenir un degré d’incertitude plus élevé que d’habitude.

De plus, les données globales n’offrent qu’une vision partielle de la situation. Comme on a pu le constater en 2020, il peut y avoir d’importantes divergences entre les différents marchés ainsi qu’au sein des marchés eux-mêmes.

La participation des investisseurs privés contribue-t-elle à la formation d’une bulle ?

La forte augmentation de l’activité des investisseurs particuliers constitue un autre phénomène ayant contribué à la hausse des marchés mondiaux ces derniers mois. Bien qu’il ait peut-être été plus largement observé aux États-Unis, en témoigne notamment la publicité que l’on a pu voir autour de l’affaire GameStop, il est également présent en Asie.

Cette augmentation de la participation des investisseurs particuliers pourrait constituer un facteur ayant contribué à certaines des valorisations les plus exubérantes observées dans certains segments du marché. En termes de multiples de valorisation, certains des secteurs « chauds » du marché, tels que les biotechnologies, les logiciels ou les véhicules électriques, se négocient à leur plus haut niveau historique ou à des niveaux proches de celui-ci.

Certaines de ces valorisations se fondent sur des perspectives de croissance extrêmement élevées, souvent à long terme, et sont donc très vulnérables à tout changement de sentiment ou hausse des taux d’intérêt.

En revanche, les secteurs faiblement valorisés (banques, immobilier, biens d’équipement, services aux collectivités) n’ont pas capté l’imagination des investisseurs particuliers, et c’est en partie pour cette raison que leur valorisation semble globalement plus intéressante à l’heure actuelle.

Importance d’une sélection de titres active

Dans ce contexte, une sélection de titres active dans cette région nous semble importante. Savoir identifier les secteurs délaissés qui ont peut-être sous-performé mais dont les perspectives de reprise sont sous-estimées par l’ensemble du marché nous semble essentiel.

Dans le même ordre d’idées, nous voulons éviter les segments à faible marge de sécurité car la forte dynamique dont ils ont bénéficié pourrait très rapidement s’inverser.

Cela s’applique tant aux secteurs qu’aux pays. La croissance relative pourrait bientôt évoluer en faveur de l’Asie du Sud et du Sud-Est, relativement en retard par rapport à l’Asie du Nord. Il s’agit de rattraper de la valeur à mesure que la reprise gagne du terrain.

Nous tenons également à souligner que la Chine a déjà pris des mesures visant à durcir sa politique monétaire et à freiner la spéculation dans certains secteurs. Nous pensons que le soutien et la liquidité fournis par les pouvoirs publics et les banques centrales commenceront à être retirés plus tôt dans les pays où la reprise est déjà bien amorcée. Il est donc très important d’adopter une gestion active de l’allocation afin de pouvoir tenir compte de ce type de divergences.

L’Asie reste attractive pour les investisseurs en quête de revenu

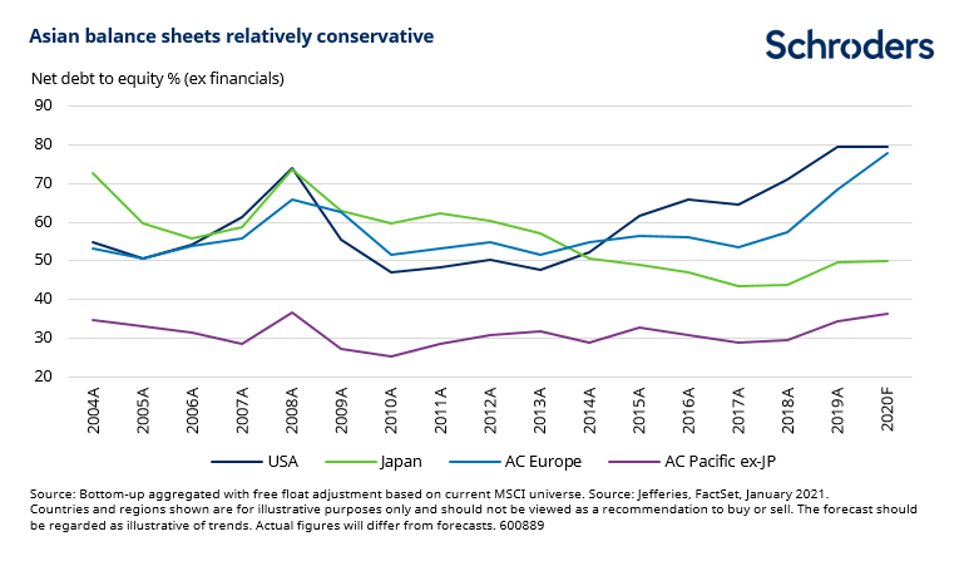

Nous tenons également à souligner que, selon nous, les marchés actions asiatiques sont très bien positionnés par rapport au reste du monde pour ce qui est du potentiel de revenu et des flux de dividendes solides offerts par les entreprises asiatiques.

Les entreprises de la région sont entrées dans la crise avec des bilans généralement plus prudents que leurs homologues d’autres régions, un comportement en partie hérité de la crise financière asiatique. Elles affichaient également des ratios de distribution plus raisonnables, notamment par rapport à ceux observés dans des pays comme le Royaume-Uni.

Nous ne voyons donc aucune raison pour que les dividendes ne puissent pas se redresser au même rythme que les bénéfices.