par William De Vijlder, Group Chief Economist chez BNP Paribas

Pour les banquiers centraux, la conférence de presse consécutive à la réunion du comité de politique monétaire, est un exercice d’équilibriste. Au-delà de l’occasion d’expliquer le raisonnement à l’origine des décisions de politique monétaire, il existe un risque d’en dire trop ou d’être mal interprété.

Pour les opérateurs du marché, ces conférences de presse peuvent être une source d’information inestimable pour mieux comprendre la manière dont la politique est susceptible d’évoluer. En cela, elles améliorent la fixation du prix des instruments financiers, également appelée « processus de découverte du prix ». La conférence de presse de Christine Lagarde, la semaine dernière, en est un parfait exemple.

Les marchés ont ainsi découvert que la position du Conseil des gouverneurs sur les perspectives d’inflation avait sensiblement évolué au cours des dernières semaines. Cet infléchissement transparaissait déjà de la déclaration de politique monétaire où l’insistance était mise, depuis la réunion de décembre, sur l’accroissement des risques à la hausse de l’inflation[1] ; il s’est confirmé lors de la séance de questions/réponses avec les journalistes : « avec la surprise à la hausse, observée pour la première fois en décembre et pour la deuxième fois en janvier, je peux vous dire que la préoccupation entourant les chiffres de l’inflation était unanime autour de la table du Conseil des gouverneurs ».

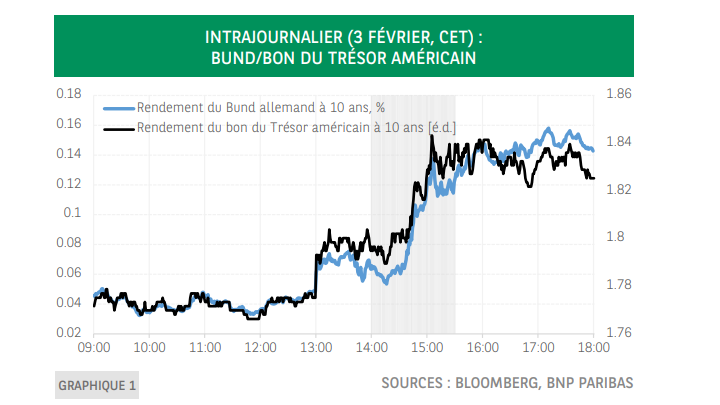

Les rendements du Bund ont bondi alors que Christine Lagarde s’exprimait, entraînant dans leur sillage ceux des Treasuries (graphique 1). L’euro s’est apprécié devant la perspective d’une moins grande divergence monétaire entre les États-Unis et la zone euro après le durcissement de ton de la BCE(graphique 2). Les marchés actions se sont inscrits en baisse et, comme le montre le graphique 3, le spread entre les rendements des obligations d’État italiennes et allemandes s’est élargi. Le différentiel de taux entre les obligations espagnoles et allemandes a également augmenté, quoique dans une moindre mesure.

Les marchés attendront avec impatience la réunion du mois de mars et son nouveau jeu de projections. Ils vont probablement anticiper une inflation plus forte pour 2022, et peut-être pour les années suivantes, même si cela dépend dans une large mesure de la croissance attendue des salaires et de la manière dont celle-ci alimentera la hausse des prix à la consommation.

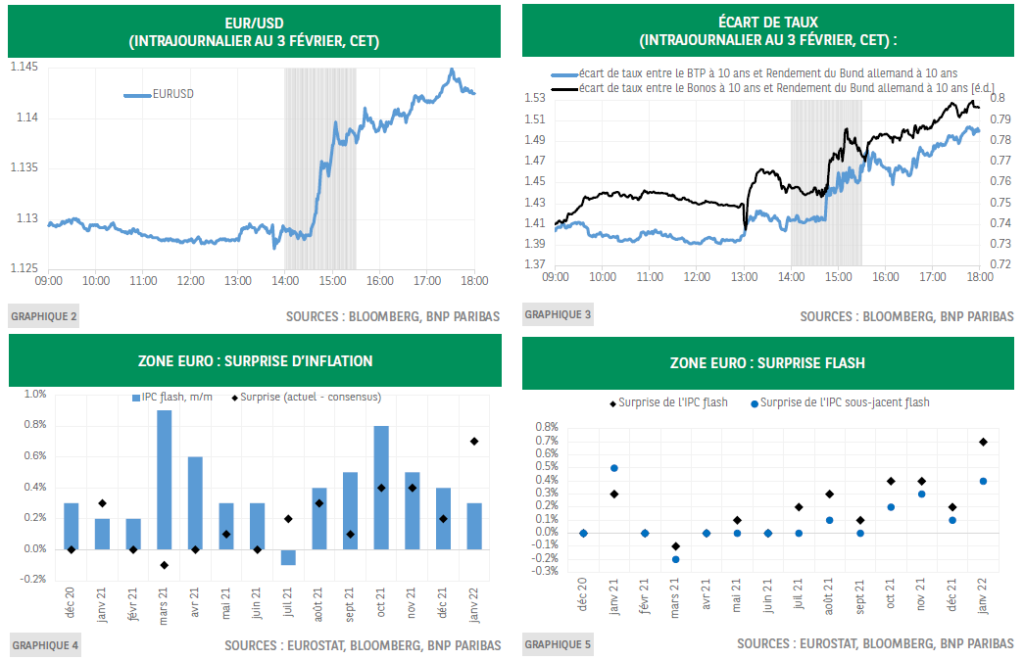

Une enquête récente de la BCE auprès des grandes entreprises opérant dans la zone euro a montré que ces dernières s’attendent à « des hausses du salaire moyen allant d’environ 2 %, récemment, à 3 % ou peut-être plus cette année »[2]. L’enquête a également fait état d’une demande forte ou en croissance dans la plupart des secteurs, de conditions plus tendues sur le marché du travail et d’un environnement favorable, dans l’industrie manufacturière et dans le bâtiment, à la répercussion de la hausse des coûts des intrants sur les prix. De plus, la fréquence des hausses de prix a augmenté pour éviter la contraction des marges bénéficiaires. Ces éléments ont, à l’évidence, contribué au durcissement du discours de la BCE, d’autant que, depuis avril 2021, les estimations flash de la hausse des prix à la consommation dans la zone euro ont, mois après mois, surpris à la hausse, à l’exception du mois de septembre. Depuis l’été dernier, ces surprises sont allées en augmentant (graphique 4). La hausse des prix de l’énergie joue un rôle, mais ce n’est pas le seul facteur car l’inflation sous-jacentea aussi dépassé les prévisions (graphique 5).

L’orientation de la politique monétaire de la BCE est dépendante des données a souligné C. Lagarde lors de la conférence de presse. Devant l’évolution récente de celles-ci – accroissement des pressions sur les prix, surprise haussière de l’inflation, accélération de la croissance des salaires – le changement de ton de la banque centrale est compréhensible et même nécessaire, mais qu’est-ce que cela implique pour les perspectives de politique monétaire ?

D’après la forward guidance de la BCE, trois conditions doivent être remplies pour envisager un relèvement des taux directeurs : l’inflation doit atteindre la cible de 2 %, bien avant la fin de l’horizon de projection et de manière durable, et les progrès réalisés en matière d’inflation sous-jacente vers la cible de 2 % doivent être jugés suffisamment avancés. Selon l’évolution des données, les projections peuvent changer. Cela justifierait, en fin de compte, une remontée des taux d’intérêt directeurs[3]. Cette orientation prospective, qui peut également être considérée comme une fonction de réaction de la banque centrale, suggère une approche de la fixation des taux d’intérêt fondée sur des règles.

En réalité, une grande part de jugement entrera également en ligne de compte. Dans un commentaire sur les projections des services de la BCE, C. Lagarde insiste : « c’est le Conseil des gouverneurs qui tranche. Il y a, en effet, une part d’appréciation discrétionnaire. Nous ne prenons pas les projections au pied de la lettre et c’est particulièrement important dans les circonstances actuelles… »

Conjuguer l’impartialité de la règle et une bonne dose de jugement fait sens compte tenu du grand nombre d’incertitudes entourant les perspectives, même si cela rend l’issue moins prévisible. Compte tenu de cette réserve, nous tablons sur un premier relèvement des taux de 25 pb en septembre et sur un deuxième d’une ampleur similaire en décembre.

NOTES

[1] « Par rapport à ce que nous anticipions en décembre, les risques pesant sur les perspectives d’inflation sont orientés à la hausse, particulièrement à court terme. Si les tensions sur les prix alimentent des hausses de salaires plus élevées qu’attendu ou si l’économie retrouve son plein potentiel plus rapidement, l’inflation pourrait être plus forte. » Source : BCE, Conférence de presse de Christine Lagarde, présidente de la BCE, et de Luis de Guindos, vice-président de la BCE, Francfort-sur-le-Main, le 3 février 2022.

[2] Source : Main findings from the ECB’s recent contacts with non-financial companies, Bulletin économique n°1, 2022, publié le 4 février 2022.

[3] Il reste à savoir si, à l’occasion du premier relèvement des taux, le Conseil des gouverneurs de la BCE augmenterait seulement le taux de rémunération des dépôts ou également le taux de refinancement.