par William De Vijlder, Group Chief Economist chez BNP Paribas

Les changements des taux directeurs influent sur la croissance économique et sur l’inflation à travers différents canaux. De ce fait, les effets de ces décisions ont tendance à se matérialiser avec des décalages plus ou moins longs.

Dans un numéro récent d’Ecoweek, nous avons analysé, à partir des résultats de l’enquête trimestrielle de la BCE sur le crédit bancaire, la relation entre, d’une part, les critères d’octroi de prêts des banques et la demande de crédit attendue et, d’autre part, la croissance du volume des investissements des entreprises et des ménages ainsi que celle de la consommation des ménages au cours des prochains trimestres[1]. Il apparaissait qu’un durcissement des critères d’octroi avait tendance à entraîner un ralentissement de la croissance des investissements des entreprises et de ceux des ménages réalisés dans le logement. En revanche, la relation avec la consommation des ménages était très ténue. Lorsque les banques de la zone euro tablent sur une demande de crédit faible (forte), la croissance ultérieure des investissements des entreprises et des investissements des ménages dans le logement est généralement faible (forte). La relation avec la consommation des ménages est, dans ce cas également, très ténue.

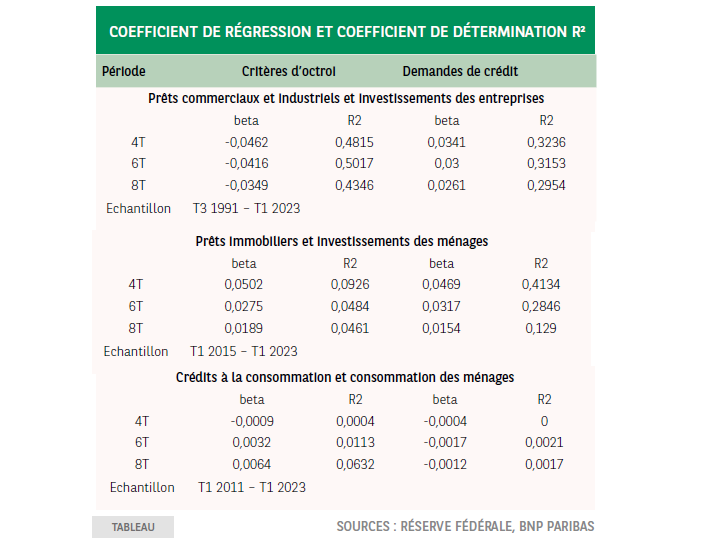

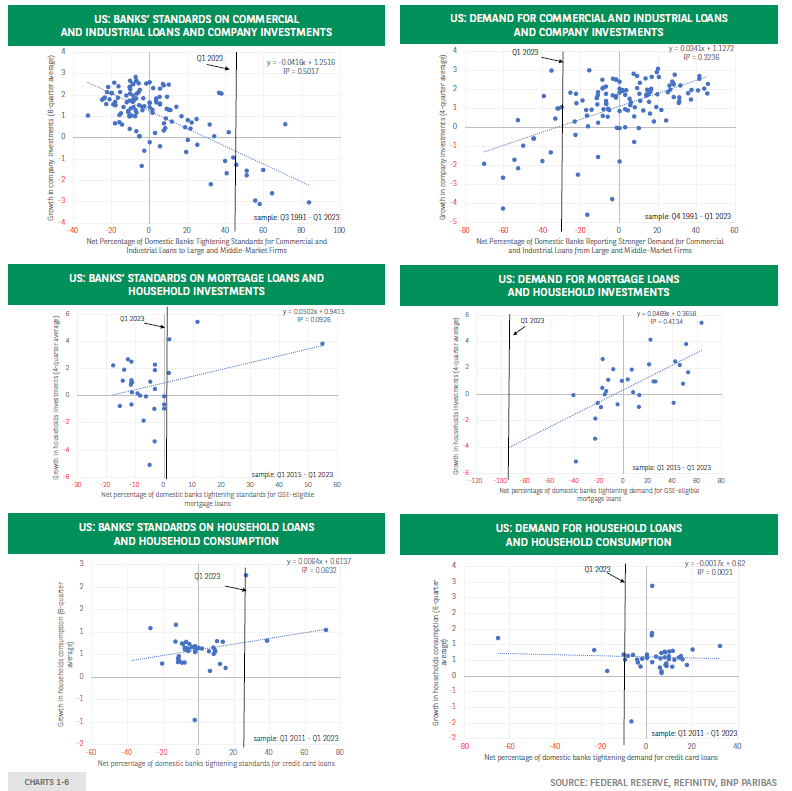

Nous avons réalisé une analyse comparable pour les États-Unis, basée sur l’enquête de la Réserve fédérale auprès des responsables du crédit (Federal Reserve Senior Loan Officer Opinion Survey ou SLOOS). Les résultats de cette analyse sont présentés dans les graphiques 1 à 6 ainsi qu’au tableau 1, qui montre le coefficient de régression et le coefficient de détermination R² pour différentes périodes[2].

On observe une relation clairement négative entre le nombre net de banques signalant un durcissement des critères d’octroi de prêts aux entreprises et la croissance réelle moyenne des investissements des entreprises au cours des six prochains trimestres (graphique 1). Lorsque les banques tablent sur une demande de prêts industriels et commerciaux faible (forte), la croissance ultérieure des investissements des entreprises a aussi tendance à être faible (forte) (graphique 2). Les lignes verticales montrent que dans la dernière enquête (janvier 2023), les critères d’octroi de prêts étaient déjà plus restrictifs et la demande de crédit attendue, déjà faible par rapport aux données historiques.

S’agissant des investissements des ménages, qui consistent principalement en l’achat et la rénovation de logements, on observe également une relation négative entre les critères d’octroi de prêts des banques et la croissance réelle moyenne des investissements dans le logement au cours des quatre prochains trimestres (graphique 3). Une demande de crédit attendue faible est aussi associée à une contraction de l’investissement des ménages au cours des trimestres suivants (graphique 4). Dans la dernière enquête SLOOS, les critères d’octroi étaient déjà plutôt restrictifs, par rapport aux données historiques, tandis que la demande de crédit attendue était très faible et proche de plus bas historiques[3]. Enfin, concernant les dépenses des ménages, comme dans la zone euro, les relations avec les critères d’octroi de prêts et la demande escomptée sont très ténues même si elles sont assorties du signe (positif ou négatif) attendu.

D’après ces résultats, la croissance moyenne du volume des investissements des entreprises et des ménages sera très probablement négative dans les prochains trimestres en l’absence de facteurs susceptibles d’exercer des effets de contrepoids[4].

L’un de ces facteurs pourrait être la fin rapide du cycle de resserrement monétaire par la Réserve fédérale, ce qui stimulerait la confiance en réduisant les craintes d’une nouvelle baisse de la croissance due à une hausse des taux. Cependant, à en juger par les données récentes — marché du travail, inflation — ainsi que par les commentaires de responsables de la Réserve fédérale, il faut encore s’attendre à de nouveaux relèvements des taux. La poursuite du durcissement dépendra des données, mais il sera aussi dicté par la vitesse de transmission attendue de la politique monétaire.

Lael Brainard a abordé ce dernier point dans un récent discours dans lequel elle mentionnait des études de 2004 et de 2015 indiquant qu’« il faut entre neuf et douze mois […] pour que les décisions de politique monétaire commencent à avoir un impact sur l’inflation, et plus encore pour que cet effet atteigne son point culminant ». Cependant, une étude plus récente montre que « les effets de lapolitique monétaire sur l’inflation se font sentir beaucoup plus tôt et culminent dans les dix premiers mois »[5].

Une note de recherche récemment publiée par la Réserve fédérale de Kansas City souligne également une accélération de l’effet du resserrement monétaire sur l’inflation — avec un impact maximal dans un délai de douze mois — dû à l’utilisation, depuis 2009, du bilan de la banque centrale (assouplissement quantitatif, resserrement quantitatif) ainsi que des orientations de politique monétaire (forward guidance)[6]. Selon les auteurs, du fait du recours à une gamme plus large d’instruments de politique monétaire, l’effet d’un durcissement monétaire risque d’être sous-estimé si l’on ne tient compte que du taux des Fed Funds. Une telle sous-estimation induirait une surestimation du décalage entre les changements de politique monétaire et leurs effets sur l’inflation.

Pour conclure, compte tenu de la relation entre les critères d’octroi de prêts, la demande de créditattendue et les investissements des entreprises et des ménages, ainsi que d’un possible raccourcissement des délais de transmission monétaire, les décisions de la Banque centrale américaine dépendront plus que jamais des données.

NOTES

[1] Décalages longs et variables dans la transmission de la politique monétaire : le cas de la zone euro,Ecoweek, 27 février 2023, BNP Paribas.

[2] Le tableau présente trois périodes pour la croissance des investissements et des dépenses. Les graphiques illustrent les périodes avec le coefficient R² le plus élevé.

[3] Les données concernant les critères d’octroi et la demande de crédits hypothécaires, démarrent en 2015, ce qui pourrait constituer un biais.

[4] Le coefficient R² nous rappelle que les critères d’octroi de prêts et la demande attendue n’expliquent qu’une partie des fluctuations de la croissance des investissements. C’est en particulier le cas des investissements des ménages.

[5] Source : Staying the Course to Bring Inflation Down, Remarks by Lael Brainard, vice-présidente du Conseil des gouverneurs du Système de la Réserve fédérale, University of Chicago Booth School of Business Chicago, Illinois, 19 janvier 2023. Dans ce discours, la note de bas de page 7 donne des estimations empiriques de la vitesse de transmission.

[6] Source : Taeyoung Doh and Andrew T. Foerster, “Have Lags in Monetary Policy Transmission Shortened?” Bulletin économique, Banque de la Réserve fédérale de Kansas City, décembre 2022.