par George Brown, Économiste chez Schroders

Les élections de mi-mandat sont rarement favorables au parti du président. Sur les 19 « midterms » qui ont eu lieu depuis la Seconde Guerre mondiale, seule celle de 2002 a vu le président en fonction réussir à s’imposer à la fois à la Chambre des représentants et au Sénat. Ce résultat exceptionnel pouvait s’expliquer par l’union nationale après les attentats du 11 septembre, qui s’est traduit par un soutien au « commander in chief », le président Georges W. Bush, qui venait alors de déclarer la « guerre contre le terrorisme ». Vingt ans plus tard, une guerre très différente est menée, cette fois-ci contre l’inflation, qui, jusqu’à tout récemment, faisait planer le spectre d’une « vague rouge » républicaine sur Washington.

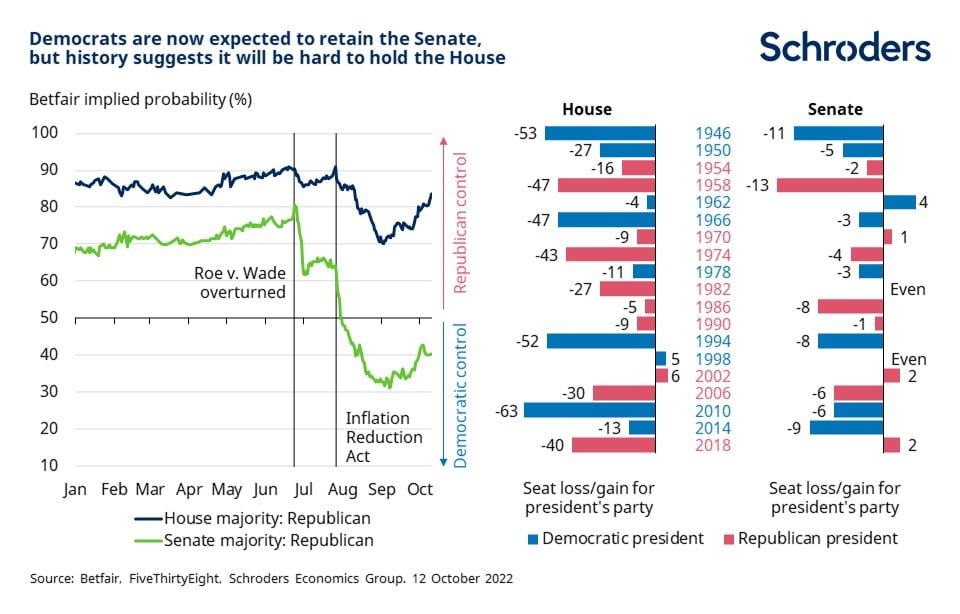

La baisse des prix de l’essence, associée à une victoire législative clé avec la loi sur la réduction de l’inflation et la décision de la Cour suprême de révoquer le droit à l’avortement, ont contribué à renverser la tendance en faveur des Démocrates. Alors que ces derniers pourraient désormais conserver le contrôle du Sénat, les Républicains demeurent bien positionnés pour prendre le dessus à la Chambre des Représentants. Le parti républicain — également connus sous le nom de « Grand Old Party » (GOP) — doit obtenir seulement cinq sièges pour y parvenir. C’est peu de choses, comparé à la moyenne historique de 26 sièges perdus par le parti du président lors des élections de mi-mandat. Cette tâche est rendue plus facile par les 31 Démocrates qui ne souhaitent pas être réélus, tandis que le processus de « redécoupage » décennal récemment achevé a redéfini la carte électorale en faveur des Républicains.

Néanmoins, la situation pourrait encore évoluer avant que les Américains ne se rendent aux urnes le 8 novembre prochain. D’un côté, les récentes allégations concernant leur candidat au Sénat en Géorgie ont ébranlé les chances du Parti Républicain de profiter de ce qui semblait être leur meilleure opportunité de gagner un siège. De l’autre, la décision de l’OPEP+ de réduire la production de pétrole menace de neutraliser la baisse des prix de l’essence qui avait aidé les Démocrates à revenir en lice. Dans cette optique, nous examinons trois issues possibles des élections de mi-mandat et la réaction probable du marché à ces résultats.

Scénario 1 : Le Congrès est divisé

En l’état actuel des choses, c’est l’issue la plus probable. Les cotes de Betfair donnent aux Républicains 80% de chances de prendre la Chambre des représentants. Mais ils se positionnent comme outsiders au Sénat, où les Démocrates ont 60% de chances de garder le contrôle. D’un point de vue législatif, cela pose problème. Une Chambre basse républicaine bloquerait les projets de loi partisans introduits par les Démocrates. Cela provoquerait également une vague d’investigations au Congrès, consumant le temps et les ressources de l’administration.

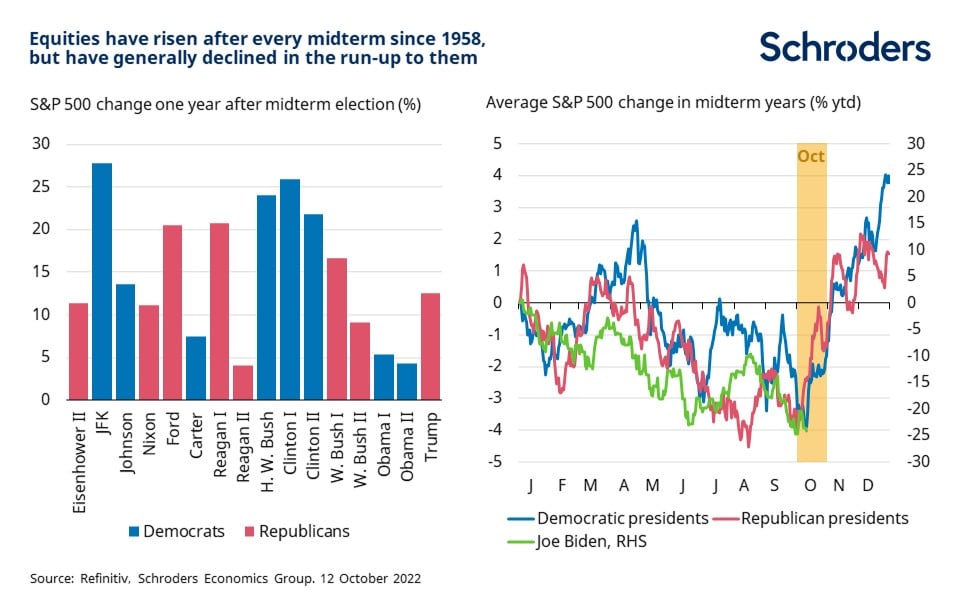

Toutefois, du point de vue du marché, un engorgement à Capitol Hill soutiendrait les actifs risqués. Le fait d’être contraint de trouver un compromis permet de modérer les tendances les plus extrêmes de chaque parti, ce qui constitue un contexte politique plus stable pour les investisseurs. Les données vont dans ce sens. Les actions américaines enregistrent des gains annuels de 12,9% en moyenne lorsqu’un président fait face à un Congrès divisé. En revanche, l’augmentation est plus modeste (6,7 %) lorsque les deux chambres sont contrôlées par un président démocrate.

Il n’en reste pas moins que les actions ont chuté la plupart des années où des élections de mi-mandat ont eu lieu depuis 1958, avant de toucher le fond en octobre. Des facteurs non politiques en sont parfois à l’origine, comme la chute de 20% du S&P 500 cette année, et nous estimons que les actions peuvent encore baisser. Les anticipations de bénéfices restent trop optimistes étant donné qu’une récession mondiale nous paraît imminente (voir Pourquoi la récession guette pour les pays développés). Les anticipations de bénéfices devraient s’ajuster à l’approche de 2023, après quoi les actions pourraient commencer à se redresser.

Scénario 2 : Les Républicains l’emportent à la Chambre des Représentants et au Sénat

Dans ce scénario, le GOP prend le contrôle des deux chambres du Congrès. Il renverse la Chambre des Représentants et prend le seul siège nécessaire pour atteindre la majorité au Sénat. Il s’agit d’une issue moins probable, car même si les 435 sièges de la Chambre seront contestés, seulement 35 des 100 sièges au Sénat sont mis en jeu. Parmi les 14 sièges défendus par les Démocrates, la Géorgie et le Nevada, qui représentent les meilleures perspectives pour les Républicains, se joueront tous deux à pile ou face. L’avantage que semblent avoir les Démocrates en Pennsylvanie est un problème supplémentaire pour les Républicains.

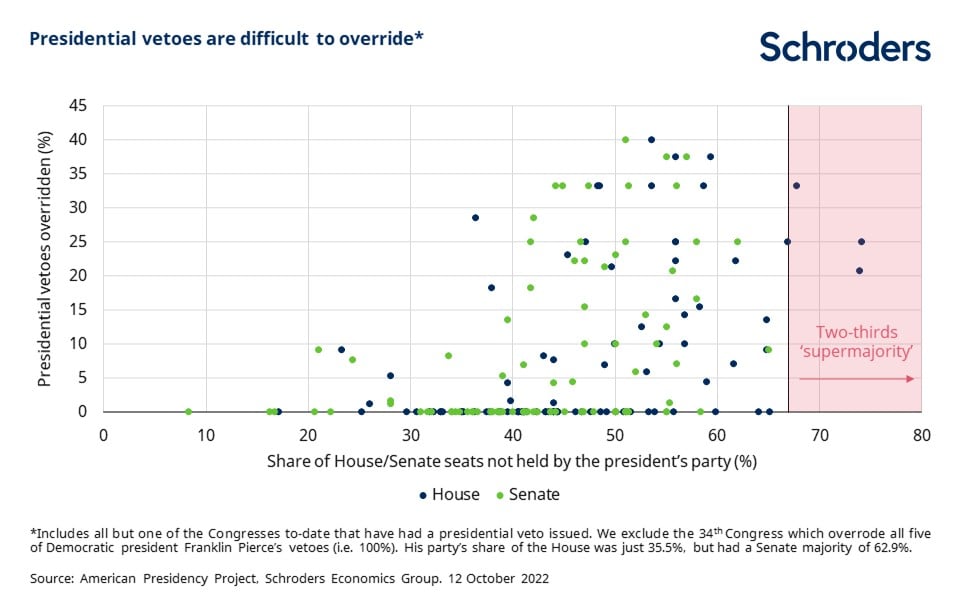

Cela dit, le GOP a récemment regagné du terrain ce qui, si la tendance se poursuit, pourrait leur permettre d’emporter à la fois la Chambre des représentants et le Sénat. Toutefois, le contrôle apparent du Congrès ne leur permettrait pas d’adopter des projets de loi partisans. Une telle législation serait soumise au veto du président, dont la décision ne peut être annulée que par une « super-majorité » de deux tiers dans les deux chambres. Même dans le cas d’une révolution républicaine qui aboutirait au renversement des 14 représentants démocrates actuels et au maintien des 21 titres républicains, ils leur manqueraient encore trois sièges.

Il y a donc peu à espérer du côté de la législation dans ce scénario, qui devrait renforcer les actions. Mais les Républicains pourraient également adopter une approche plus ferme en matière de discipline budgétaire. Cette situation pourrait être similaire à celle observée en 2011, lorsque Biden (alors vice-président) a dû conclure un accord in extremis avec les dirigeants du GOP pour éviter un défaut des États-Unis. S’en est suivi la première dégradation de la notation du crédit américain, qui a entraîné une baisse de près de 20% du S&P 500.

Scénario 3 : Les Démocrates maintiennent le statu quo

En 2017, le professeur de politique Matthew Goodwin a promis de manger son livre si le parti travailliste obtenait plus de 38% des voix lors des élections législatives au Royaume-Uni cette année-là. Ils ont atteint un score de 40%. Et il a tenu parole en mangeant son livre en direct sur Sky News. Plus tôt cette année, il aurait peut-être été tentant de prendre un engagement similaire quant au fait que les Démocrates restent dans le trio de tête. Mais ils sont aujourd’hui en bonne posture pour réaliser ce qui n’était auparavant qu’un rêve chimérique.

Les Démocrates seraient alors encouragés à poursuivre le programme du président. L’augmentation des taux les plus élevés de l’impôt sur les sociétés, de l’impôt sur le revenu et de l’impôt sur les plus-values serait envisagée, tout comme le renforcement de la réglementation dans des domaines tels que la banque et la santé. Les secteurs touchés pourraient bien être soumis à des pressions vendeuses initiales. Et bien que le sentiment de risque général puisse bénéficier d’une politique budgétaire plus souple, les investisseurs devraient évaluer les conséquences possibles sur la politique monétaire.

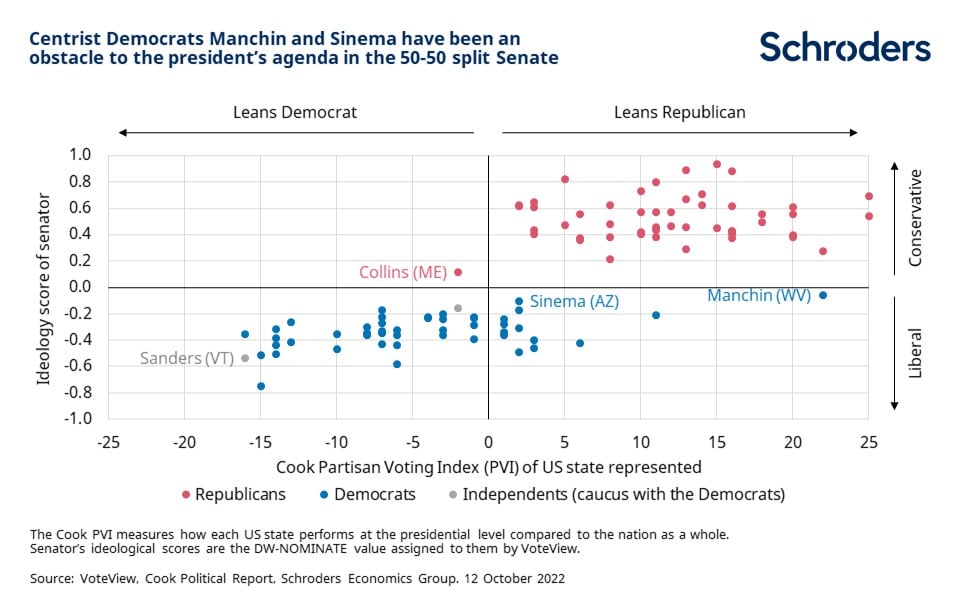

Néanmoins, cela dépendra en grande partie de l’ampleur du succès que les Démocrates pourraient connaître. Le parti a eu du mal à réaliser pleinement les ambitions du président compte tenu d’une faible prise sur la Chambre et le Sénat. Ce fut notamment le cas dans cette dernière, où les démocrates centristes Joe Manchin et Kyrsten Sinema ont résisté à certaines des réformes les plus libérales. À moins que le parti puisse obtenir plus de sièges dans les deux chambres, il restera confronté aux mêmes défis que ces deux dernières années.

Les élections de mi-mandat ont de l’importance pour les marchés

Pour ce qui concerne les midterms, le scénario optimal du point de vue des actions serait celui d’une impasse au Capitole. Mais les actions se sont historiquement bien comportées, quelle que soit la composition du Congrès. Au cours des deux prochaines années, le climat dépendra davantage de la mesure dans laquelle la Réserve fédérale (Fed) devra relever ses taux d’intérêt afin de reprendre le contrôle de l’inflation. Ceci dépendra en partie des résultats des élections de mi-mandat et du parti qui en sortira vainqueur.

Une forte représentation démocrate mènerait probablement des politiques qui, en fin de compte, seraient stimulantes et nécessiteraient le maintien de taux élevés pendant plus longtemps. À l’inverse, un Congrès plus équitablement divisé augmente la probabilité d’une paralysie politique, donnant à la Fed le champ libre pour ajuster sa politique. Et la législation est susceptible d’être pratiquement inexistante sous une majorité républicaine du Congrès, avec le risque d’une nouvelle impasse budgétaire.

Les élections de mi-mandat constitueront également un test décisif pour les chances de réintégration de Donald Trump à la Maison Blanche. S’il n’a pas explicitement confirmé qu’il se présentera en 2024, il a 25% de chances de gagner, selon Betfair.

Les marchés ont connu quatre années de turbulences pendant sa présidence, caractérisées par de vives tensions géopolitiques et des attaques répétées contre la Fed. Le S&P 500 a tout de même enregistré une performance annualisée impressionnante de 13,7 % sur la période.

Reste à savoir quel sera le résultat, et rien n’est encore joué. Mais en fin de compte, le malheur des deux partis ferait le bonheur des investisseurs.