par William De Vijlder, Group Chief Economist chez BNP Paribas

Les économistes des banques centrales, des organisations internationales et du secteur privé ont modifié du tout au tout leur évaluation des perspectives d’inflation au cours des douze derniers mois devant l’évidence selon laquelle l’accélération de la hausse des prix serait un phénomène durable, et non transitoire.

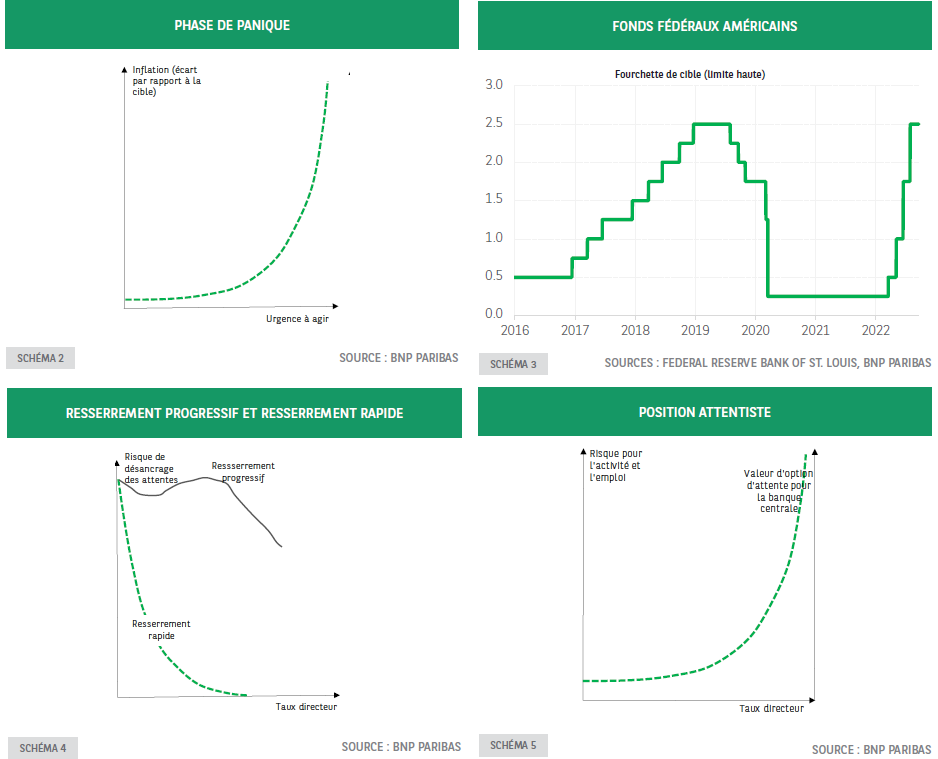

L’inflation résulte d’un déséquilibre entre l’offre et la demande, celle-ci étant supérieure à celle-là (inflation tirée par la demande) ou d’un accroissement significatif des prix de produits essentiels, comme le pétrole, voire des prix des services (inflation tirée par l’offre).

La pandémie de Covid-19, la réaction des politiques publiques et, depuis la fin février 2022, la guerre en Ukraine ont créé une conjonction unique d’événements, du côté de la demande comme de l’offre, qui ont eu des répercussions majeures en termes d’inflation (graphique 1). Après le plongeon dû au confinement, on a assisté à une libération de la demande contenue. Les transferts publics ont soutenu le dynamisme des dépenses de consommation, en particulier aux États-Unis. Les dépenses en biens (achetés en ligne au cours du confinement) ont été progressivement remplacées par les dépenses en services (après le confinement). Tous ces facteurs ont joué un rôle important dans l’évolution des prix.

Du côté de l’offre, la perturbation des chaînes d’approvisionnement mondiales, le redéploiement de la main-d’œuvre entre les divers secteurs – provoquant parfois d’importantes pénuries de personnel, comme dans l’hôtellerie-restauration ou le tourisme – et l’insuffisance des investissements antérieurs dans les capacités de production de certains secteurs ont également eu un impact sur l’inflation.

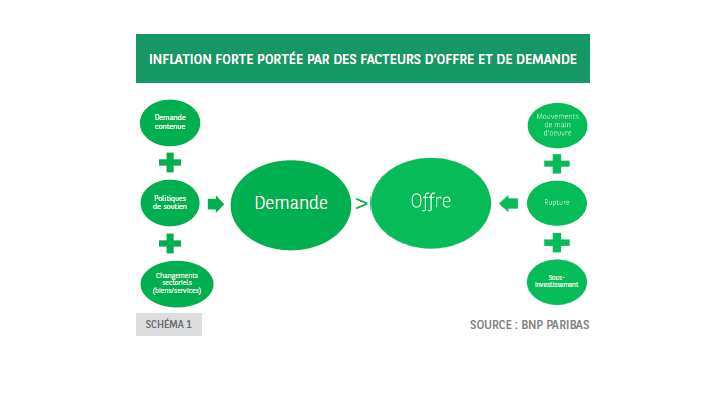

La guerre en Ukraine n’a fait qu’aggraver la situation. L’écart considérable et croissant entre l’inflation observée et l’objectif d’inflation a fini par créer, au sein des banques centrales, un sentiment d’urgence à agir. C’est que l’on peut appeler la phase de panique du cycle de resserrement (graphique 2). En l’espace de quelques mois, les orientations prospectives ont été, d’abord, modifiées pour indiquer des relèvements de taux à venir, puis complètement abandonnées devant l’impossibilité de déterminer l’ampleur du resserrement nécessaire de la politique monétaire.

Il s’ensuivit une succession rapide de hausses significatives de taux (frontloading), au lieu de l’approche progressive par paliers, adoptée au cours du cycle précédent aux États-Unis (graphique 3). En cas de persistance d’une inflation très élevée et de taux directeurs nominaux très bas, il existe un véritable risque de désancrage des anticipations d’inflation (graphique 4). Dans une approche progressive, les hausses de taux initiales peuvent quelque peu réduire ce risque, mais celui-ci peut très bien ressurgir si on constate que les légères augmentations des taux effectuées n’ont que peu d’impact sur l’inflation, voire aucun.

La succession rapide de hausses significatives des taux doit permettre, quant à elle, de réduire durablement le risque de voir les anticipations d’inflation échapper à tout contrôle. Cette approche musclée ne va pas sans susciter des inquiétudes grandissantes d’un atterrissage brutal, mais les banques centrales n’en continuent pas moins d’appuyer sur le frein : c’est la phase de persévérance. En effet, ne pas en faire assez dans l’immédiat serait courir le risque d’un retour plus difficile et plus coûteux de l’inflation vers l’objectif. Cette politique du frontloading permet d’atteindre plus vite le sommet cyclique des taux directeurs qu’avec une approche progressive.

Vient ensuite la phase de patience du cycle monétaire : après un resserrement suffisant, la banque centrale peut se permettre d’attendre de voir comment les données évoluent. Avec la diminution du risque de nouvelles hausses des taux, les investisseurs en titres à revenu fixe renforceront leurs positions sur les obligations à échéance longue pour sécuriser ce qu’ils considèrent comme des rendements attractifs. La stabilisation du marché obligataire peut avoir des retombées positives sur d’autres classes d’actifs. De même, une fois que la banque centrale se montre patiente, l’économie réelle peut souffler un peu du fait de la diminution du risque de taux d’intérêt.

Les banques centrales optent pour une attitude attentiste car, premièrement, elles espèrent que le resserrement cumulé suffira à pour ramener l’inflation vers l’objectif et, deuxièmement, elles craignent d’aller bien au-delà de l’effet recherché (graphique 5). En effet, lorsqu’une politique monétaire devient de plus en plus restrictive, l’effet des relèvements de taux supplémentaires sur la dynamique de l’inflation baissera tandis que les risques de contraction sévère de l’activité augmenteront. Pour toutes ces raisons, le souci principal des ménages, des entreprises et des investisseurs va progressivement évoluer dans le courant de l’année prochaine. Alors que les préoccupations sur les risques à la hausse de l’inflation commenceront à faiblir, les craintes sur les risques à la baisse de la croissance prendront le dessus.