par Seema Shah, Stratégiste en chef chez Principal Global Investors

La nervosité semble avoir gagné les investisseurs, alors que l’accélération de l’activité économique et les mesures de relance des banques centrales cèdent la place à un ralentissement de la croissance et à une « normalisation » monétaire.

Le sentiment de marché a été récemment perturbé par l’impact des restrictions chinoises sur les prêts immobiliers, dans la foulée de l’épisode Evergrande. Parallèlement, la récente flambée des prix énergétiques a ravivé les craintes qu’une inflation élevée conduise bientôt à la destruction de la demande.

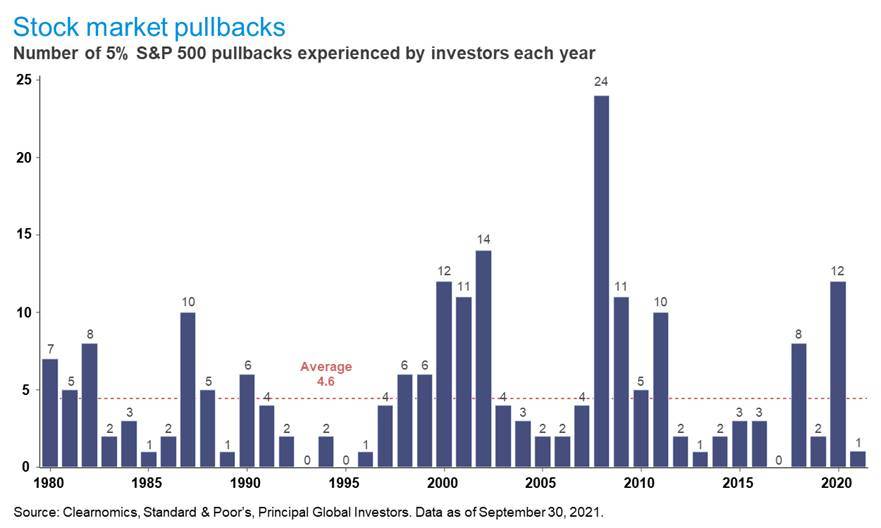

Vendredi dernier, alors que les valorisations étaient élevées et qu’un regain de crainte s’est exprimé sur les marchés américains, une correction n’était pas déraisonnable. Si le mot ‘correction’ peut effrayer les investisseurs, un retrait de 5% est beaucoup plus commun qu’on pourrait le penser.

En 2020, l’indice S&P 500 a subi 12 retraits de ce type – le plus grand nombre depuis le crash de 2008. En fait, à l’exception de 2017, il y a eu au moins une correction de 5% chaque année depuis 25 ans. Et les marchés ont toujours, à l’exception de deux exercices, clôturé l’année en territoire positif.

La fébrilité des marchés ne devrait pas perdurer. Même si la Réserve fédérale se tient prête à activer son ‘tapering’, la hausse des taux ne devrait intervenir qu’un an après. Et si la croissance mondiale est en train de ralentir, elle devrait rester au-dessus des anticipations et soutenir ainsi de solides résultats bénéficiaires pour les entreprises. De nombreux risques de marchés sont désormais bien identifiés, ouvrant la voie à une reprise de la tendance haussière sur les marchés boursiers et à des opportunités d’investissement.