par Philippe Waechter, Chef économiste chez Ostrum AM

L’inflation a commencé à accéléré aux USA. Elle est passée de 1.2% en novembre dernier à 2.6% au mois de mars. La raison principale est l’augmentation du prix du pétrole et sa plus forte contribution au taux d’inflation. Cette accélération va se prolonger, non pas par une hausse supplémentaire du prix de l’or noir, mais par des tensions sur le marché du travail. Les entreprises sont prêtes à embaucher mais les ménages restent éloignées de ce marché. Des tensions vont apparaître sur les salaires, poussant les prix à la hausse. Il y a une sorte de reformation de la courbe de Phillips. La Fed n’a pas à intervenir car elle s’est donnée un cadre beaucoup plus large sur l’inflation avec seulement un objectif de long terme.

La dynamique de l’inflation…

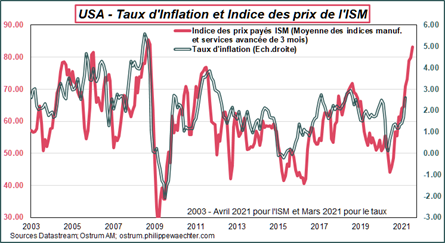

La publication des enquêtes ISM aux USA suggèrent que l’inflation va encore s’accélérer nettement. L’indice des prix payés est désormais cohérent avec un taux d’inflation supérieur à 4%.

A l’été 2008, cet indicateur d’enquête était à un niveau proche de celui observé en avril et le taux d’inflation de juillet 2008 était à 5.6%.

Pour autant, le taux d’inflation sous-jacent connaît toujours une allure modérée. Cela s’observe sur le deuxième graphe.

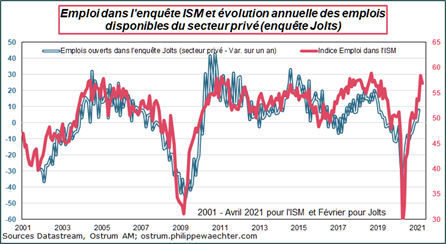

Sur ce graphe figure également, l’indicateur des emplois disponibles issu de l’enquête Jolts. Les deux indicateurs suivent des trajectoires proches mais le décalage entre les deux séries indique que les tensions sur le marché du travail ne se traduisent en pressions sur les prix qu’avec du retard.

Cet équilibre va changer dans les prochains mois. L’indice de l’emploi dans l’enquête ISM, calculé comme la moyenne des secteurs manufacturier et non manufacturier, permet d’anticiper une forte accélération des emplois disponibles et en conséquence l’apparition de tensions sur le marché du travail.

…et l’importance du marché du travail

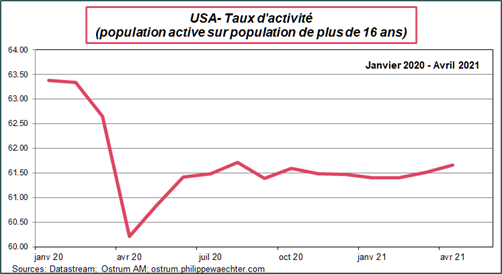

L’accélération de l’activité portée par les différents plans de relance va se traduire par de forts besoins de recrutements et des pressions salariales plus marquées. Cela se traduira par des tensions sur les prix et une hausse du taux d’inflation sous jacent. Ce phénomène sera d’autant plus marqué qu’en dépit d’une forte hausse des emplois disponibles, le taux d’activité évolue peu.

En effet, en dépit de leur optimisme sur le marché du travail (voir ici) les américains ne se hâtent pas de revenir sur le marché du travail. Le taux d’activité est encore bien en-dessous du niveau d’avant crise et ne présente pas de dynamique de rattrapage. Le risque est un déséquilibre entre les besoins des entreprises et des ménages qui ne se précipitent pas sur le marché du travail.

Cela se traduit déjà par des tensions sur les salaires comme cela était observé dans le rapport sur l’emploi d’avril ou le salaire de référence progressait de 0.7% sur le mois.

Après avoir été tiré par le prix du pétrole, le taux d’inflation sous-jacent pourrait s’accélérer au delà de 2% et se rapprocher de 2.5%. Cela n’aurait cependant rien de dramatique puisque la contribution de l’énergie va se réduire la hausse du prix du pétrole étant déjà prise en compte.

En d’autres termes, le taux d’inflation risque de franchement accélérer d’ici à l’été en raison de sa composante énergétique mais de rester au delà de 2% à cause du taux d’inflation sous jacent.

Deux remarques

La première porte sur le retour des actifs sur le marché du travail qui se traduirait par une hausse du taux d’activité. Cela permettrait de réduire l’écart entre les emplois que souhaitent créer les entreprises et la possibilité d’y répondre pour les salariés.

L’autre remarque porte sur la Fed. L’incertitude sur le marché du travail ne l’incitera pas à modifier sa politique de taux d’intérêt. Cela est cohérent avec sa nouvelle stratégie vis à vis de l’inflation qui doit converger vers 2% à long terme. Un taux d’inflation un peu plus élevé donne une capacité d’ajustement à l’économie alors que celle-ci est en phase de reprise.

L’incertitude est le maintien des achats d’actifs par la Fed. La banque centrale US est convaincue du rebond de la croissance en 2021 et 2022, mais elle ne semble pas penser que la tendance de la productivité de l’économie américaine sera franchement modifié.

C’est cet aspect qu’il faudra surveiller dans le discours de la banque centrale sur sa capacité à réduire son soutien à l’économie et limiter les tensions inflationnistes. Pour l’instant, les projections de long terme de la croissance US sont à 1.8%. Cela ne traduit pas de décrochage à la hausse de la productivité. La Fed reste dans l’attente de la normalisation du marché du travail. C’est cet aspect qui conditionnera son comportement, notamment, dans un premier temps sur les achats d’actifs.

Le passage à une phase de “tapering” sera conditionné à cela. En 2013 lorsque cette normalisation avait été annoncée par Bernanke puis mise en œuvre en 2014, les incertitudes étaient moindres. L’économie était plus autonome, moins dépendante des plans de la Maison Blanche et le marché du travail était plus équilibré.

L’enjeu des prochains mois est donc la normalisation du marché du travail et le comportement des ménages vis à vis de celui-ci. Si la hausse du taux d’activité est en phase avec les anticipations des ménages alors effectivement la Fed pourrait altérer son comportement en étant moins accommodante.