par Anastasia Petraki, Responsable de la recherche en politiques publiques chez Schroders

Tout comme l’information nutritionnelle n’est pas une garantie que les gens changeront leurs habitudes alimentaires, plus d’informations sur la durabilité est une condition nécessaire, mais pas suffisante pour accroître les investissements durables.

La durabilité est partout. Ce qui était auparavant un sujet de niche fait maintenant partie de nos discussions quotidiennes commerciales et personnelles.

Il n’est pas étonnant qu’environ deux tiers de l’économie mondiale soit attachée à un objectif net de zéro émission alors que les sociétés, en partie du fait de la pandémie, en sont de plus en plus conscientes.

Le monde de l’investissement ne fait pas exception.

Les régulateurs des services financiers à travers le monde élaborent des cadres pour encourager les flux de fonds vers des investissements durables. Les actifs gérés avec une « étiquette » durable ont connu une croissance assez rapide, atteignant la cible de 2 000 milliards $ pour la première fois au premier trimestre 2021, selon Morningstar.

D’après l’enquête Schroders auprès des investisseurs institutionnels[1], la durabilité est devenue un élément majeur dans les conversations entre les gestionnaires d’actifs et leurs clients institutionnels.

L’édition 2020 de cette étude révèle que presque la moitié des investisseurs institutionnels dans le monde ont accru leur allocation à l’investissement durable au cours des cinq dernières années (contre 1 % qui l’ont réduite) et que près de 70 % s’attendent à ce que le rôle de l’investissement durable augmente au cours des prochaines années.

L’édition 2021 montre que l’accent mis sur la durabilité devrait encore s’accélérer. Plus de la moitié des investisseurs à travers le monde estiment que la pandémie a rendu l’investissement durable plus important pour leur organisation.

Alors que de plus en plus de pays dévoilent des plans de finance durable, qu’est-ce qui pourrait empêcher l’investissement durable de devenir la norme ?

Pour répondre de manière succincte : le manque de transparence. Pour une réponse plus détaillée, veuillez continuer la lecture.

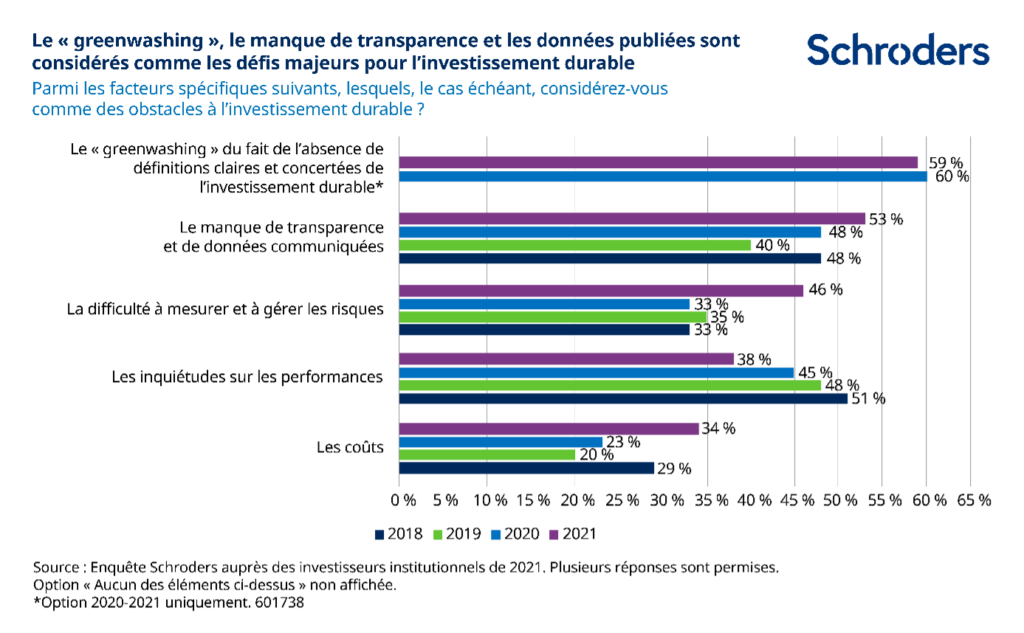

Les plus grandes barrières à l’investissement durable sont : le « greenwashing », le manque de langage et de données communs

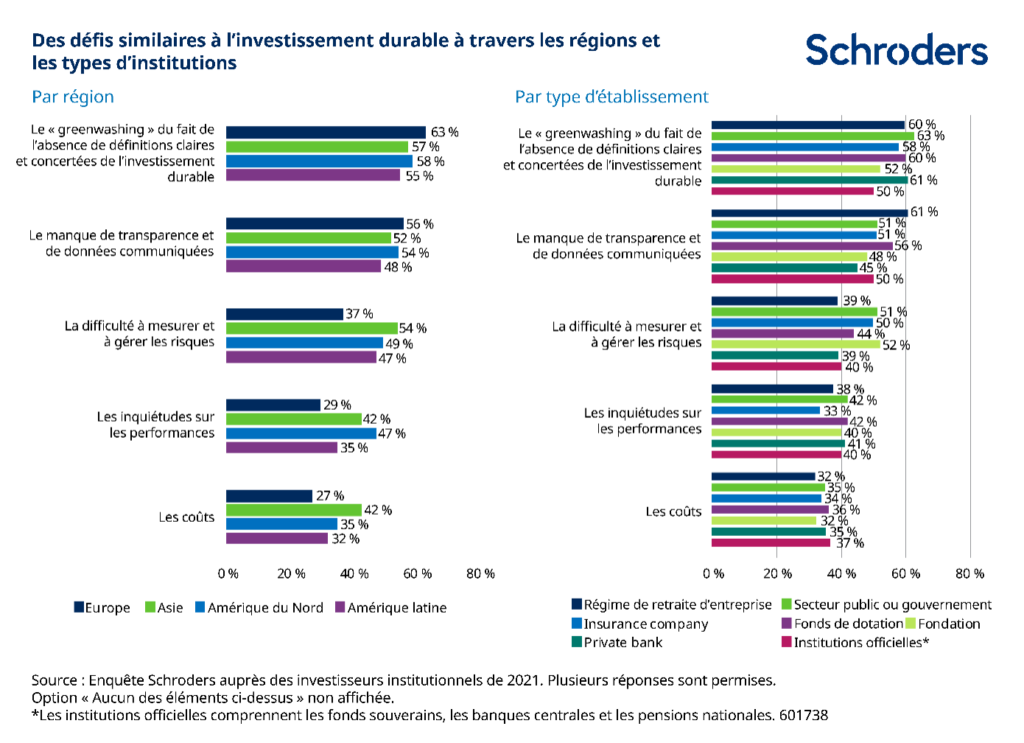

D’une manière générale, les investisseurs institutionnels du monde entier sont d’accord sur le fait que les plus grands obstacles à la réalisation d’investissements durables sont les préoccupations concernant le « greenwashing » et le manque de langage et de données communs sur la durabilité. En fait, ce dernier point est probablement l’une des conclusions les plus cohérentes et les plus durables de l’enquête Schroders auprès des investisseurs institutionnels. C’est (malheureusement) un phénomène récurrent qui traverse les régions et les différents types d’établissements.

La réponse mondiale au défi : plus de clarté et de transparence

Les défis que les investisseurs signalent ne sont pas indépendants les uns des autres. Tant que les investisseurs estiment qu’il n’y a pas assez de transparence et de données, ils seront préoccupés par le « greenwashing ». Cela peut également se répercuter sur la façon dont les risques de durabilité sont identifiés et mesurés.

Sans surprise, les régulateurs du monde entier s’intéressent exactement à la même chose : à savoir, comment accroître la clarté et la transparence en matière d’investissement durable.

Si l’on examine les différents programmes de finance durable que les gouvernements du monde entier poursuivent, il est clair que les éléments essentiels les plus courants sont :

• une taxonomie qui classe les activités économiques durables, et

• le rapport des entreprises pour s’assurer que le marché obtient les données relatives à l’exposition aux risques de durabilité et à la manière dont les entreprises les traitent.

Nous le voyons dans le plan d’action de l’UE en matière de finance durable, la taxonomie en Chine et celle en cours de développement à Singapour, les orientations en matière de publication des informations sur les fonds durables à Hong Kong et les références mondiales au cadre du Groupe de travail sur la publication d’informations financières liées au climat (TCFD). En effet, les exigences du TCFD vont désormais être obligatoires au Royaume-Uni et en Nouvelle-Zélande et sont recommandées sur de nombreux autres marchés comme les États-Unis, la Chine et Singapour.

Le fait de disposer d’une taxonomie et d’une norme de rapport adéquate peut alors aider à mesurer, gérer et divulguer les risques de durabilité au niveau du portefeuille d’investissement. Cela peut également donner aux investisseurs une plus grande confiance dans l’allocation d’argent vers des activités plus durables.

Pour en savoir plus sur les politiques et la réglementation mondiales en matière de durabilité, veuillez consulter Comment le monde devient plus favorable à l’investissement durable

Les régulateurs et les responsables politiques font de la transparence la priorité numéro un de la finance durable, car (à l’instar des investisseurs) ils considèrent que le manque de compréhension et de données communes constitue un obstacle potentiel à la poursuite de la croissance du marché.

Le « greenwashing » est un risque, car certaines activités se positionnent injustement comme durables et attirent de l’argent destiné à des fins durables, alors que la réalité est assez différente. Cela laisse moins d’argent aux activités qui peuvent créer un système économique plus durable et cela nuit gravement à la confiance dans l’investissement durable. C’est une mauvaise nouvelle pour tout le monde.

Mais exclure tout ce qui n’est pas sur la « liste verte » d’une taxonomie présente également un risque. Cela pourrait avoir pour conséquence que des investissements qui contribuent à la réalisation d’objectifs sociaux et de gouvernance ne soient pas considérés comme « verts », et que ceux-ci reçoivent moins de financement que ce qu’ils auraient autrement reçu.

Est-ce que cela fonctionne : l’augmentation de la transparence sera-t-elle le moteur de l’investissement durable ?

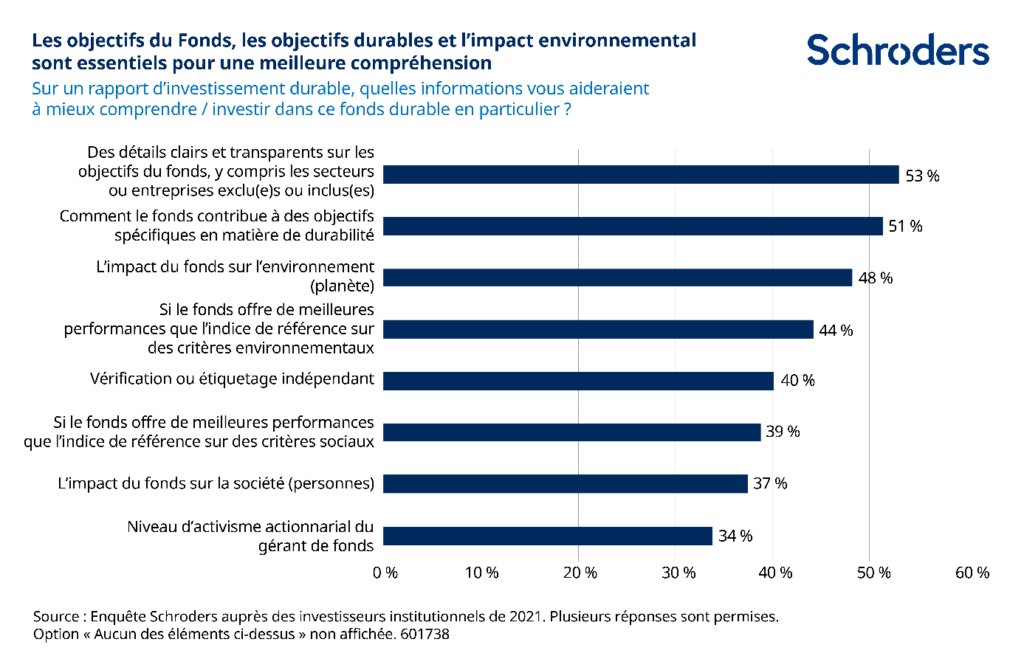

Les investisseurs institutionnels ont explicitement signalé quel type d’informations serait le plus utile à leur compréhension, allant de plus de détails sur les objectifs du fonds jusqu’à l’impact qu’un fonds a sur les objectifs de durabilité et l’environnement.

Comme la réglementation semble aborder les domaines que les investisseurs veulent voir abordés, la question est la suivante : cela va-t-il fonctionner ? La transparence supplémentaire se traduira-t-elle par une augmentation des flux d’argent vers des investissements durables ?

Malgré toute la nouvelle réglementation visant à améliorer la transparence, selon notre enquête auprès des investisseurs institutionnels de 2021, une grande partie des investisseurs continuent de penser que l’investissement durable est difficile.

En effet, au fil des années, la proportion d’investisseurs qui ne trouvent pas cela difficile diminue, ce qui indique que l’investissement durable souffre d’un degré de complexité obstinément élevé.

La mesure et la compréhension des enjeux sociaux et environnementaux par le prisme d’un objectif d’investissement constituent encore une nouveauté pour de nombreux investisseurs. Si nous voyons cela en association avec le manque de cohérence dans les définitions, les données et les méthodologies, il ne faut pas s’étonner que tant de personnes trouvent encore l’investissement durable au moins un peu difficile.

Il reste donc beaucoup de travail à faire pour que les investisseurs se sentent convaincus qu’ils disposent de tous les outils et informations nécessaires pour prendre des décisions éclairées. Cela signifie sans doute que ni le secteur ni les régulateurs n’ont encore trouvé la solution miracle.

Cela pourrait avoir plusieurs origines.

En premier lieu, la réglementation et toutes les politiques en cours d’élaboration sont encore « en chantier ». Certaines ont été développées à grande vitesse dans un marché en développement rapide et il n’y a pas eu assez de temps pour qu’elles soient assimilées ou parfaitement comprises. Elles n’ont peut-être pas toujours été développées dans un ordre logique. Cela signifie qu’il nous faudra probablement plus de temps pour voir toutes les informations et être en mesure d’évaluer si elles ont fait une différence.

Une autre possibilité est que le marché a besoin de plus d’engagement et d’autonomisation des investisseurs. C’est une chose que toutes les données soient disponibles, c’en est une autre que les investisseurs sachent comment les interpréter et les utiliser. En fait, le renforcement des connaissances et des capacités en matière de finance durable fait partie de plusieurs plans d’action, tels que ceux au Canada, à Singapour et en Nouvelle-Zélande.

Bien que les deux soient possibles, c’est peut-être bien que la vraie raison réside ailleurs.

Des données et des rapports supplémentaires sont nécessaires, mais ils ne sont pas suffisants pour accroître l’investissement durable. C’est comme s’attendre à ce que montrer le nombre de calories, de graisses, de sel et de glucides de chaque aliment suffira pour que les gens perdent du poids.

Il est nécessaire que les gens sachent ce qu’ils mangent et ce qui est le plus susceptible d’entraîner une prise de poids. Mais ce n’est pas suffisant. Ils doivent choisir activement d’agir sur la base de ces informations. Pour ce faire, ils pourraient avoir besoin de rappels pour que cela leur soit plus facile. Comme l’a dit Richard Thaler, le célèbre économiste comportemental : « Si vous voulez que les gens fassent quelque chose, rendez-le facile ».

C’est la raison pour laquelle la seule divulgation ne suffit pas. C’est là qu’interviennent les incitations.

Bien sûr, l’investissement n’est pas une décision quotidienne comme le fait d’acheter de la nourriture, mais le principe est similaire. Il est de plus en plus évident que nous avons besoin d’actions supplémentaires pour faire de l’investissement durable une proposition intéressante.

Le Forum européen de l’investissement durable (EuroSIF) a récemment indiqué que le règlement taxonomie de l’UE ne peut pas promouvoir seul l’investissement durable, même s’il contribue à créer un langage commun en matière de durabilité environnementale.

La principale raison est qu’environ la moitié des investissements nécessaires à la transition de l’UE vers un avenir net zéro émission ne produiront pas de rendements positifs sans intervention politique très ciblée, selon un rapport McKinsey. Par exemple, sans prix du carbone adéquat pour refléter les effets négatifs bien réels du carbone sur l’environnement, le carbone reste un choix moins cher et plus rentable.

La transparence et le compte-rendu sont nécessaires pour permettre l’investissement durable, mais ils ne garantissent pas que cet investissement aura lieu. Pour cela, le marché a besoin d’une politique industrielle qui veillera à ce que les investissements nécessaires à une économie plus durable offrent une bonne proposition d’investissement.

J’entends par là non seulement les activités qui sont déjà durables, mais aussi celles qui doivent passer de la non-durabilité à la durabilité.

NOTES

[1] Schroders a chargé CoreData de mener la cinquième enquête auprès des investisseurs institutionnels afin d’analyser les principaux centres d’intérêt et sources de préoccupation des plus grands investisseurs de la planète, et notamment le climat macroéconomique et géopolitique, les attentes en matière de rendement, l’allocation d’actifs et les attitudes à l’égard des actifs privés et de l’investissement durable. Les répondants représentent un large spectre d’institutions, parmi lesquelles des fonds de pension, des compagnies d’assurance, des fonds souverains, des fonds de dotation et des fondations, détenant collectivement environ 26 800 milliards $ d’actifs. Les recherches ont été réalisées dans le cadre d’une vaste enquête mondiale en février et mars 2021. Les 750 répondants institutionnels ont été répartis comme suit : 204 en Amérique du Nord, 275 en Europe et Afrique du Sud, 205 en Asie et 66 en Amérique latine. Les répondants provenaient de 26 pays différents.